Los bonos del Estado, el negocio de oro de la banca dominicana

Rendimientos de títulos públicos: 77% de recibido por prestar

SANTO DOMINGO. Las tasas de interés reales que cobran los bancos múltiples y las asociaciones de ahorros (AAyP) por los créditos que otorgan, en abril pasado promediaron 10.41%y 9.98%, respectivamente. En mayo parecen bajar ligeramente.

Se supone que los intereses suben o bajan cuando la oferta de dinero es menor o mayor a la demanda. Pero en esta ocasión, la banca tiene mucho dinero para prestar, pero prefiere no hacerlo. El 4 de junio pasado, los depósitos remunerados de corto plazo en el Banco Central (también conocido como overnight) sumaban RD$23,546.8 millones, un 127% mayor al monto de finales de febrero pasado. Estos depósitos reflejan el nivel de liquidez de la banca. A través de ventanilla overnight, las entidades bancarias depositan a corto plazo su dinero sobrante en el Banco Central, (BC), por el cual esta entidad le paga un 6.25% de interés.

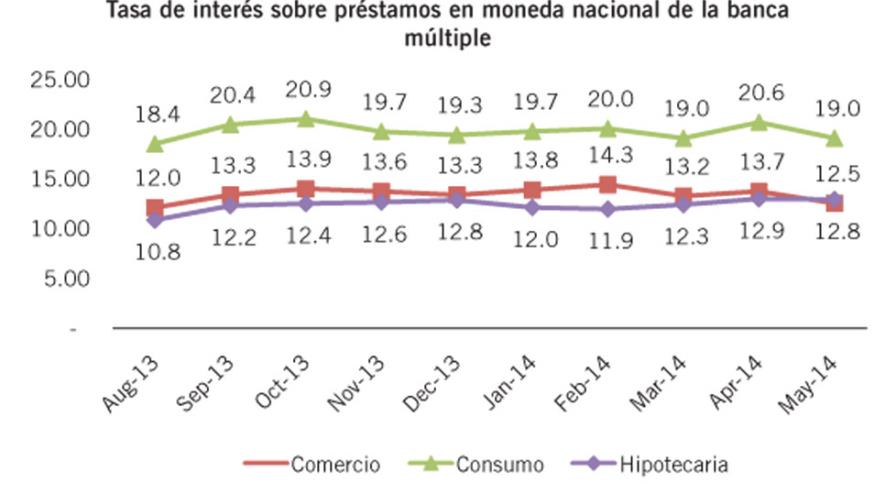

En su Informe de Política Monetaria de mayo de 2014, el BC explica que como resultado del incremento en agosto de 2013 de la tasa de política monetaria a 6.25%, desde ese mes "se ha verificado un incremento de las tasas de interés nominales".

En el caso de la activa, ese incremento fue de 213 puntos básicos, hasta alcanzar 15.6% en abril de 2014". A diferencia de la real, la nominal incluye la inflación.

¿Banca o tesorería?

En una rueda de prensa el 19 de mayo pasado, el gobernador del Banco Central, Héctor Valdez Albizu, expresó que los banqueros "están como a la espera, como en una expectativa", sobre lo que van a hacer.

En ese encuentro, el analista financiero Alejandro Fernández le preguntó sobre si los bancos, en vez de prestar los fondos que tienen disponibles, "lo que prefieren es colocarlos en títulos del Estado". A eso, Valdez Albizu le respondió: "Eso es lo que dicen".

Una semana antes de esa rueda de prensa, Valdez Albizu había sostenido un encuentro con los representantes de la banca, para "pasar balance a la economía".

Hasta el cinco de junio, además de los depósitos overnight, la banca tiene invertido RD$83,481.4 millones en valores en circulación del BC. Las AAyP tienen otros RD$19,944.6 millones en estos títulos. Asimismo, estas entidades financieras tienen en sus balances títulos del Ministerio de Hacienda por RD$28,199.6 millones, y RD$12,365.5 millones, respectivamente.

Desde la subasta de abril pasado, en la que participan los bancos como creadores de mercado, el BC paga por un título de más de dos años una tasa de 13.85%. Mientras que los títulos de Hacienda pagan tasas de hasta 18.5% anual.

¿Por qué el Banco Central no reduce la tasa política monetaria para inducir a una reducción de la tasa de interés? Porque antes de bajar la tasa para el crédito, lo que hace la banca "es negociar la pasiva". En otras palabras, la banca primero reduce la tasa que paga por los depósitos, y luego, con un "rezago terrible", empieza a bajar la pasiva, explica Valdez Albizu.

¿Por qué el BC no libera el encaje legal, para aumentar y abaratar el crédito? La respuesta de Valdez Albizu es que le "la banca tiene un exceso de liquidez". O sea, que le sobran los fondos, y en ese contexto lo que se lograría es presionar las tasas de inflación y del dólar.

Mientras tanto, una gran parte de los depósitos que realizan la familia en las entidades bancarias, y que se supone que éstas deben prestar a las empresas para que produzcan y generen empleos, se invierten en títulos del Estado.

"La banca tiene exceso de liquidez, que debería estar prestando, y colocarse en una posición más activa para poder empujar el aparato productivo y combatir el flagelo de la inflación", opina Albizu.

Guillermo Arancibia, gerente General de JMMB Puesto de Bolsa, califica como "una mala práctica", que los bancos, en vez de realizar su negocio de tomar dinero en el mercado y colocarlo de nuevo en el mercado (lo que consiste en la clásica intermediación financiera de la banca), "no hace más negocio que quedarse con los cupones que generan los papeles que emiten el BC y Hacienda". Un negocio de oro.

Incentivos en el reino de la banca

Una premisa de la teoría económica es que la gente y las empresas actúan por incentivos. Y de incentivos por bonos y títulos de Hacienda y del Banco Central está lleno el reino de la banca. Esos dicen sus estados de resultados. Según la Superintendencia de Bancos, entre enero y abril de 2014, los bancos múltiples recibieron ingresos por intereses y ganancias por inversiones ascendentes a RD$20,086.95 millones. Esto representó el 77% de lo recibido por "intereses y comisiones por crédito". ¿Por qué cambiar?

Se supone que los intereses suben o bajan cuando la oferta de dinero es menor o mayor a la demanda. Pero en esta ocasión, la banca tiene mucho dinero para prestar, pero prefiere no hacerlo. El 4 de junio pasado, los depósitos remunerados de corto plazo en el Banco Central (también conocido como overnight) sumaban RD$23,546.8 millones, un 127% mayor al monto de finales de febrero pasado. Estos depósitos reflejan el nivel de liquidez de la banca. A través de ventanilla overnight, las entidades bancarias depositan a corto plazo su dinero sobrante en el Banco Central, (BC), por el cual esta entidad le paga un 6.25% de interés.

En su Informe de Política Monetaria de mayo de 2014, el BC explica que como resultado del incremento en agosto de 2013 de la tasa de política monetaria a 6.25%, desde ese mes "se ha verificado un incremento de las tasas de interés nominales".

En el caso de la activa, ese incremento fue de 213 puntos básicos, hasta alcanzar 15.6% en abril de 2014". A diferencia de la real, la nominal incluye la inflación.

¿Banca o tesorería?

En una rueda de prensa el 19 de mayo pasado, el gobernador del Banco Central, Héctor Valdez Albizu, expresó que los banqueros "están como a la espera, como en una expectativa", sobre lo que van a hacer.

En ese encuentro, el analista financiero Alejandro Fernández le preguntó sobre si los bancos, en vez de prestar los fondos que tienen disponibles, "lo que prefieren es colocarlos en títulos del Estado". A eso, Valdez Albizu le respondió: "Eso es lo que dicen".

Una semana antes de esa rueda de prensa, Valdez Albizu había sostenido un encuentro con los representantes de la banca, para "pasar balance a la economía".

Hasta el cinco de junio, además de los depósitos overnight, la banca tiene invertido RD$83,481.4 millones en valores en circulación del BC. Las AAyP tienen otros RD$19,944.6 millones en estos títulos. Asimismo, estas entidades financieras tienen en sus balances títulos del Ministerio de Hacienda por RD$28,199.6 millones, y RD$12,365.5 millones, respectivamente.

Desde la subasta de abril pasado, en la que participan los bancos como creadores de mercado, el BC paga por un título de más de dos años una tasa de 13.85%. Mientras que los títulos de Hacienda pagan tasas de hasta 18.5% anual.

¿Por qué el Banco Central no reduce la tasa política monetaria para inducir a una reducción de la tasa de interés? Porque antes de bajar la tasa para el crédito, lo que hace la banca "es negociar la pasiva". En otras palabras, la banca primero reduce la tasa que paga por los depósitos, y luego, con un "rezago terrible", empieza a bajar la pasiva, explica Valdez Albizu.

¿Por qué el BC no libera el encaje legal, para aumentar y abaratar el crédito? La respuesta de Valdez Albizu es que le "la banca tiene un exceso de liquidez". O sea, que le sobran los fondos, y en ese contexto lo que se lograría es presionar las tasas de inflación y del dólar.

Mientras tanto, una gran parte de los depósitos que realizan la familia en las entidades bancarias, y que se supone que éstas deben prestar a las empresas para que produzcan y generen empleos, se invierten en títulos del Estado.

"La banca tiene exceso de liquidez, que debería estar prestando, y colocarse en una posición más activa para poder empujar el aparato productivo y combatir el flagelo de la inflación", opina Albizu.

Guillermo Arancibia, gerente General de JMMB Puesto de Bolsa, califica como "una mala práctica", que los bancos, en vez de realizar su negocio de tomar dinero en el mercado y colocarlo de nuevo en el mercado (lo que consiste en la clásica intermediación financiera de la banca), "no hace más negocio que quedarse con los cupones que generan los papeles que emiten el BC y Hacienda". Un negocio de oro.

Incentivos en el reino de la banca

Una premisa de la teoría económica es que la gente y las empresas actúan por incentivos. Y de incentivos por bonos y títulos de Hacienda y del Banco Central está lleno el reino de la banca. Esos dicen sus estados de resultados. Según la Superintendencia de Bancos, entre enero y abril de 2014, los bancos múltiples recibieron ingresos por intereses y ganancias por inversiones ascendentes a RD$20,086.95 millones. Esto representó el 77% de lo recibido por "intereses y comisiones por crédito". ¿Por qué cambiar?

Edwin Ruiz

Edwin Ruiz

Edwin Ruiz

Edwin Ruiz