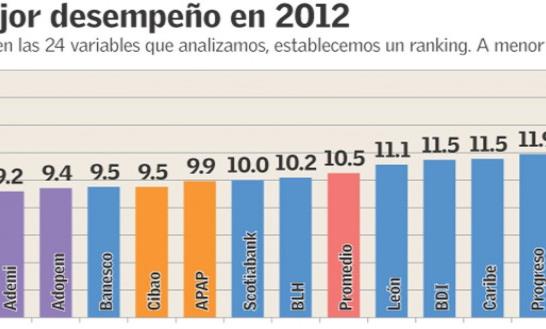

Los bancos de mejor desempeño en 2012

"Estoy jugando bastante bien ahora, aunque mi ranking no lo diga... Soy el número dos en la liga." Así bromeó el destacado golfista Vijay Singh, sobre la a veces obsesiva necesidad de compararnos con otros.

Como en el golf, así en la banca. Por quinto año (aunque no consecutivo), presentamos el Ranking Sector Financiero que, en base a los estados financieros de la banca computa 24 índices o ratios financieros para evaluar el desempeño del año de las 20 entidades financieras más grandes del país.

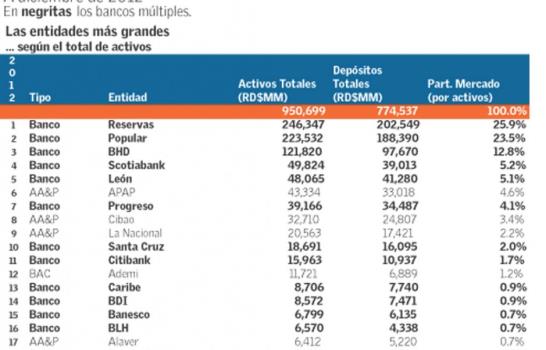

Recordarán que el "ranking" no recoge al universo de los intermediarios financieros (la "Super" de Bancos dice que hay 67 operando, dos menos que en 2011), las primeras 20 aglutinan el 98% del total de activos bancarios.

Incluimos por primera vez en nuestro estudio al Banesco, que ya finalizó su segundo año completo de operaciones en el 2012. Sin embargo, excluimos al BNVFP dado su rol principal como promotor inmobiliario público más que como "banco" de desarrollo.

El ejercicio ayuda a determinar el desempeño relativo de las entidades financieras, en base a las 24 variables medibles, auditadas y comparables. Los índices son los utilizados para evaluar bancos, pero deben complementarse con otros cualitativos y no financieros para establecer los "mejores" bancos.

No llegó a su primer billón, pero casi...

El sector financiero tuvo un excelente desempeño en el transcurso de 2012, como se aprecia de los resultados conjuntos de todas las entidades.

El año pasado habíamos proyectado que el sector financiero llegaría a su primer billón (millón de millones) en activos al finalizar 2012. Aunque toca reconocer que nos equivocamos, fue por poco: los activos superaron los RD$950 mil millones luego de crecer un 9% en 2012.

[El primer e histórico billón en activos se logró en abril de 2013, un cuatrimestre luego de nuestra proyección original.]

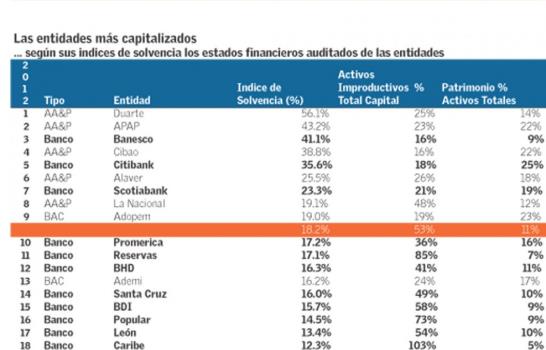

Según la Superintendencia de Bancos, el índice de solvencia (o capitalización) sectorial es de 18.2%, superior al 17.5%, registrado al cierre de 2011 y muy superior al exigido por la ley de 10.0%.

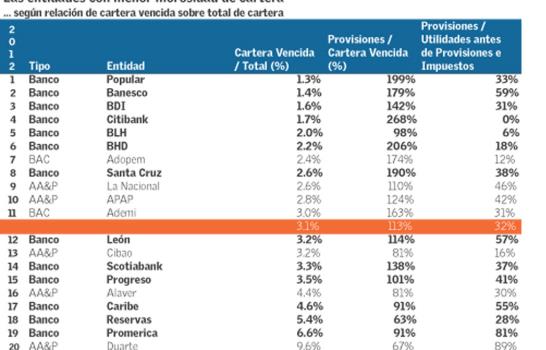

El rezago económico, sobre todo durante la última parte de 2012, tuvo su impacto, ligeramente adverso, en la calidad de los activos bancarios. Al cierre de ese año, vemos que la morosidad bancaria se deterioró a 3.1%, superior al 2.8% del total en cartera vencida o lítis judicial que se registró el año anterior.

Por segundo año consecutivo, el Banco Popular Dominicano, entidad con la mayor cartera de crédito privado de todo el país, tiene también la más sana, con una morosidad de solo 1.3%, mitad de la evidenciada en el resto del sistema.

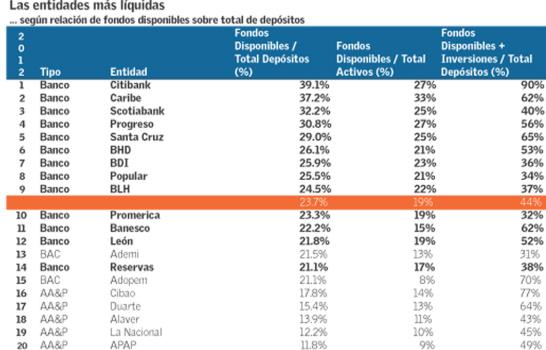

En cuanto a su liquidez, el sector mantiene 44% de sus depósitos en la forma de activos líquidos o fácilmente liquidables, como son sus inversiones en depósitos y valores del Banco Central y el Ministerio de Hacienda. Más estrictamente, los fondos disponibles son el 23.7% de los depósitos totales de la banca.

La eficiencia de la banca se mantuvo básicamente idéntica a la registrada en el 2011. El sector gastó en 2012 el 72% de cada RD$100 en ingresos operativos. Y, al igual que en 2011, toca reconocer al Citi, y a la Asociación Popular, que se mantuvieron como las dos entidades más eficientes del sistema.

Los bancos aumentaron sus gastos operativos sólo 15.6% en 2012, menor al 19% del año anterior. No obstante este crecimiento más moderado del gasto (que incluye impactos fiscales como el 1% de los activos bancarios), la utilidad neta del sector logró aumentar 9% durante 2012 comparado con 2011.

Esa mayor rentabilidad es destacable, recordando que antes había caído 1% y que 10 de las entidades en nuestro ranking habían registrado reducciones en su utilidad neta en 2011. En el año recién concluido, "sólamente" 6 de las 20 ganaron menos que antes.

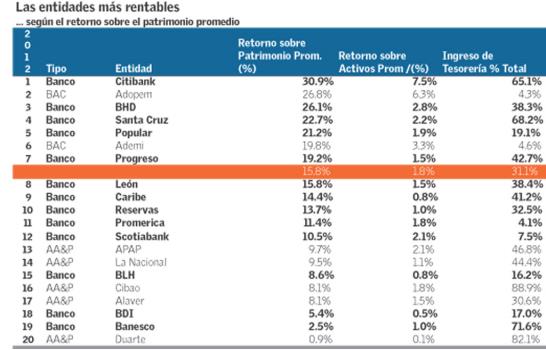

El retorno promedio para los accionistas del sector fue 15.8% en 2012 (bueno, aunque inferior al 16.6% de 2011).

Sobresalen Citi, Adopem, BHD, Santa Cruz, Popular y Ademi, por obtener una rentabilidad superior a la generalidad.

De nuestras 10 entidades de mejor desempeño, solamente los bancos Popular, Ademi y Adopem lograron dichos resultados con una incidencia menor de las operaciones de compra y venta de divisas y títulos en sus ingresos operativos.

De los bancos "maduros", BHD se destaca por un crecimiento de doble dígito en los rubros activos, carteras y depósitos, seguido por los bancos Adopem, Santa Cruz, Ademi y BDI.

Banreservas, a pesar de su tamaño, fue quien más creció su cartera de préstamos en 2012: ¡30%! ¿Qué cómo? Prestándole 139% más al gobierno y 12% menos al sector privado que en 2011. Difícil encontrar mejor símil a lo que fue la economía dominicana en 2012, ¿no creen?

arg@betametrix.com / @argentarium

Siempre he rechazado ese tipo de comparación que establece: 'Ese es el mejor. Aquel es el segundo mejor.' No existe tal cosa."

Mijaíl Baryshnikov

Sobre la necedad de las comparaciones

"El ejercicio ayuda a determinar el desempeño relativo de las entidades financieras, en base a las 24 variables medibles, auditadas y comparables de la muestra seleccionada."

Ficha técnica

MUESTRA

Las primeras veinte entidades de intermediación financiera que aglutinan el 98% de los activos bancarios del sistema dominicano a diciembre de 2012. Se incluyó por primera vez al extranjero Banesco, pero excluimos al BNVFP por su naturaleza.

Información UTILIZADA

Estados financieros auditados y notas complementarias de las entidades, al cierre de diciembre de 2011 y 2012.

Metodología

Ranking basado en 24 indicadores de carácter contable-financiero, conforme las mejores prácticas de análisis y evaluación bancaria utilizadas por organismos supervisores y clasificadoras de riesgo. Excluye importantes variables no-financieras.

Diario Libre

Diario Libre

Diario Libre

Diario Libre